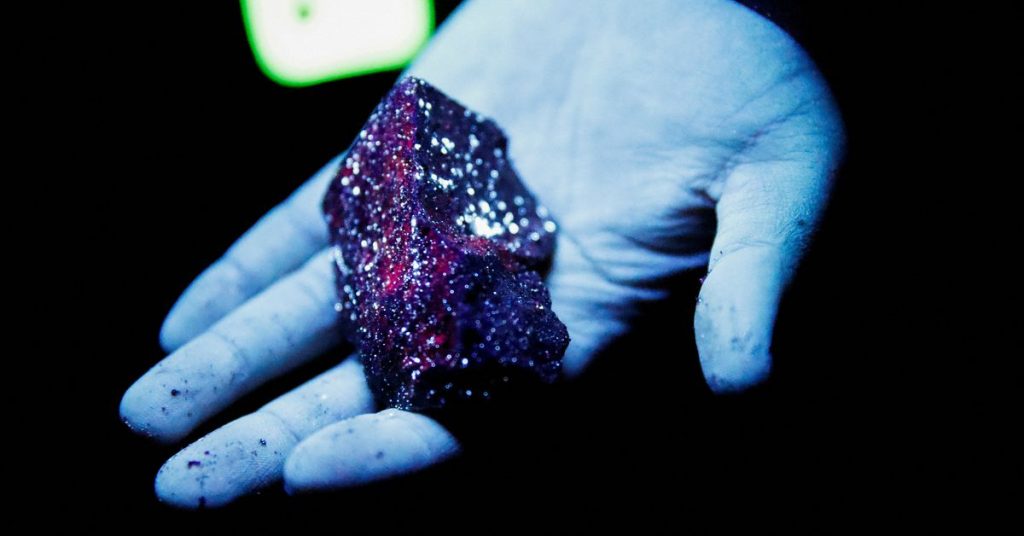

SANG-DONG, Corea del Sur, 9 mayo (Reuters) – El tungsteno azul que parpadea en las paredes de las minas abandonadas, en una ciudad que ha visto días mejores, puede ser un catalizador para el intento de Corea del Sur de romper el dominio de China sobre importantes minerales y reclamar sus pretensiones. materiales futuros.

La mina en Sangdong, a 180 kilómetros al sureste de Seúl, resucitó para extraer el mineral raro que ha encontrado un nuevo valor en la era digital en tecnologías que van desde teléfonos y chips hasta automóviles eléctricos y misiles.

Lee Dong Seop, vicepresidente de Almonty Korea Tungsten Corp.

Regístrese ahora para obtener acceso gratuito e ilimitado a Reuters.com

“Los recursos se han convertido en armas y activos estratégicos”.

Sangdong es una de al menos 30 minas o molinos de minerales de importancia mundial que se lanzaron o reabrieron fuera de China en los últimos cuatro años, según una revisión de Reuters de proyectos anunciados por gobiernos y empresas. Estos proyectos incluyen el desarrollo de litio en Australia, tierras raras en Estados Unidos y tungsteno en Gran Bretaña.

La escala de los planes ilustra la presión que sienten los países de todo el mundo para asegurar el suministro de minerales críticos que son esenciales para la transición de energía verde, desde litio en baterías de vehículos eléctricos hasta magnesio en computadoras portátiles y neodimio en turbinas eólicas.

La Agencia Internacional de Energía dijo el año pasado que se espera que la demanda general de estas tierras raras se cuadruplique para 2040. Agregó que para las que se usan en vehículos eléctricos y almacenamiento de baterías, se espera que la demanda crezca 30 veces.

Muchos países ven su extracción de minerales como una cuestión de seguridad nacional porque China controla la extracción, el procesamiento o el refinado de muchos de estos recursos.

La potencia asiática es el mayor proveedor de minerales vitales para Estados Unidos y Europa, según un estudio realizado por el Servicio Geológico de China en 2019. De los 35 minerales que Estados Unidos clasificó como críticos, China es el mayor proveedor de 13 especies. , incluido el estudio encontró que los elementos de tierras raras esenciales para las tecnologías de energía limpia. Agregó que China es el mayor exportador de 21 metales importantes en la Unión Europea, como el antimonio utilizado en las baterías.

“En el importante restaurante de materias primas, China está sentada comiendo postre y el resto del mundo está en el taxi leyendo el menú”, dijo Julian Keitel, vicepresidente senior de minerales y minería de la consultora Wood MacKenzie.

Hay mucho en juego para Corea del Sur, hogar de importantes fabricantes de chips como Samsung Electronics. El país es el consumidor per cápita de tungsteno más grande del mundo y depende de China para el 95% de sus importaciones del metal, que es famoso por su fuerza y resistencia al calor inigualables.

China controla más del 80% del suministro mundial de tungsteno, según CRU Group, analistas de productos básicos en Londres.

La mina en Sangdong, una ciudad alguna vez bulliciosa de 30.000 personas que ahora alberga a solo 1.000, tiene uno de los depósitos de tungsteno más grandes del mundo y podría producir el 10% del suministro mundial cuando abra el próximo año, según su propietario.

Louis Black, director ejecutivo de Almonty Industries, la empresa matriz de Almonty Korea, con sede en Canadá, dijo a Reuters que planea llevar cerca de la mitad de la producción del proceso procesado al mercado interno de Corea del Sur como alternativa a los suministros chinos.

«Es fácil comprarle a China, y China es el mayor socio comercial de Corea del Sur, pero saben que son demasiado dependientes», dijo Black. «Ya deberías tener un plan B».

Descubierto en Sangdong en 1916 durante la era colonial japonesa, el tungsteno fue una vez la columna vertebral de la economía de Corea del Sur y representó el 70% de los ingresos por exportaciones del país en la década de 1960, cuando se usaba principalmente en herramientas de corte de metales.

La mina cerró en 1994 por la baja oferta del metal desde China, lo que la hacía inviable comercialmente, pero ahora Elmonte apuesta por esta demanda, y los precios seguirán subiendo impulsados por la revolución digital y verde, así como por el creciente deseo por los países para diversificar sus fuentes de suministro.

Los precios europeos de un mínimo del 88,5 % de paratungstato, el principal ingrediente de la materia prima en los productos de tungsteno, se cotizan a alrededor de $ 346 por tonelada, más del 25 % más que el año pasado y cerca de los máximos de cinco años, según la agencia de precios Asian Metal.

La mina Sangdong se está modernizando, con la excavación de grandes túneles subterráneos, mientras que también se ha comenzado a trabajar en una planta de trituración y molienda de tungsteno.

Kang Dong-hoon, gerente de Sang-dong, dijo que la pancarta «Orgullo de Corea» se exhibe en la pared de la oficina de la mina. sede. centro.

«Llevamos 30 años perdidos en la industria minera. Si perdemos esta oportunidad, no habrá más».

Almonty Industries ha firmado un acuerdo de 15 años para vender tungsteno a Global Tungsten & Powders, con sede en Pensilvania, un proveedor del Ejército de EE. UU., que utiliza el metal de manera diferente en proyectiles de artillería, cohetes y antenas de satélite.

Sin embargo, no hay garantías del éxito a largo plazo del grupo minero, que está invirtiendo unos 100 millones de dólares en el proyecto de Sangdong. Dichos proyectos aún pueden tener dificultades para competir con China y algunos expertos de la industria temen que los países desarrollados no cumplan con sus compromisos de diversificar las cadenas de suministro de minerales críticos.

Seúl estableció un grupo de trabajo sobre elementos clave de la seguridad económica después de una crisis de suministro en noviembre pasado cuando Beijing restringió las exportaciones de solución de urea, que muchos vehículos diésel de Corea del Sur están obligados por ley a usar para reducir las emisiones. Casi el 97% de la urea de Corea del Sur provenía de China en ese momento, y la escasez provocó compras de pánico en las estaciones de servicio de todo el país.

La Corporación de Rehabilitación de Minas y Recursos de Corea (KOMIR), una agencia gubernamental responsable de la seguridad de los recursos nacionales, dijo a Reuters que se había comprometido a subsidiar alrededor del 37% de los costos de construcción de túneles en Sangdong y que consideraría brindar más apoyo para mitigar cualquier daño ambiental potencial.

El presidente entrante, Yoon Seok Yeol, se comprometió en enero a reducir la dependencia de los minerales en un «cierto país» y el mes pasado anunció una nueva estrategia de recursos que permitiría al gobierno compartir información de almacenamiento con el sector privado.

Corea del Sur no está sola.

Estados Unidos, la Unión Europea y Japón han lanzado o mejorado estrategias nacionales de suministro de minerales críticos en los últimos dos años, con amplios planes para invertir en líneas de suministro más diversificadas para reducir su dependencia de China.

Las cadenas de suministro de minerales también se han convertido en una característica de las misiones diplomáticas.

El año pasado, Canadá y la Unión Europea lanzaron una asociación estratégica sobre materias primas para reducir la dependencia de China, mientras que Corea del Sur firmó recientemente acuerdos de cooperación con Australia e Indonesia sobre cadenas de suministro de minerales.

“Muchos gobiernos darán prioridad a la diplomacia de la cadena de suministro en los próximos años, ya que el acceso a materias primas críticas para una transformación verde y digital se convierte en una prioridad principal”, dijo Henning Gloesten, Director de Recursos Energéticos y Clima de Eurasia Consulting Group.

En noviembre, el jefe de planificación económica de China dijo que intensificaría la exploración de recursos minerales estratégicos, incluidas tierras raras, tungsteno y cobre.

Se necesita una inversión global de $ 200 mil millones en capacidad adicional de minería y fundición para satisfacer la demanda crítica de suministro de minerales para 2030, dijo Keitel, diez veces más de lo que se está comprometiendo actualmente.

Sin embargo, los proyectos encontraron resistencia por parte de las comunidades que no querían una mina o fundición cerca de sus hogares.

En enero, por ejemplo, la presión de los ambientalistas llevó a Serbia a revocar la licencia de Rio Tinto para explorar litio, mientras que la administración del presidente estadounidense Joe Biden canceló dos arrendamientos de minas de cobre y níquel en Antofagasta, Minnesota. Lee mas

En Sangdong, algunos residentes dudan de que la mina mejore sus vidas.

“Muchos de nosotros en esta ciudad realmente no pensamos que la mina regresaría”, dijo Kim Kwang Gil, de 75 años, quien vivió durante décadas del tungsteno que fluía de una corriente que salía a borbotones de la mina cuando estaba funcionando.

“La mina no necesita tanta gente como antes, porque todo lo hacen las máquinas”.

Regístrese ahora para obtener acceso gratuito e ilimitado a Reuters.com

(Informe de Joe Min Park y Joo Brook) The Beijing Newsroom y Gavin Maguire contribuyeron con el reportaje. Editado por Kevin Kroliky y Praveen Shar

Nuestros criterios: Principios de confianza de Thomson Reuters.

More Stories

JPMorgan espera que la Reserva Federal reduzca su tipo de interés de referencia en 100 puntos básicos este año

Resumen de ganancias de Nvidia: el CEO habla de Blackwell, pero no cumple con las expectativas más altas

Nasdaq y S&P 500 lideran la caída de las acciones antes de las decepcionantes ganancias de Nvidia