El corredor de bienes raíces Compass Tech y Compass para inquilinos y vendedores de seguros Tech Lemonade también colapsaron. Todos los ojos están puestos en el acuerdo diferido de SPAC para el corredor hipotecario «técnico» de Better.com. No puedo esperar.

por Lobo Richter sobre calle del lobo.

Incluso el Viernes Santo, el segundo día de una gran recuperación después de cinco días de fuertes caídas, las acciones de la empresa inmobiliaria «tecnológica», Opendoor, colapsaron un 23%, después de haber colapsado en los meses anteriores.

Tecnologías de puertas abiertas [OPEN]el jueves por la noche, fue mencionado La compañía perdió 191 millones de dólares en el cuarto trimestre, lo que elevó su pérdida neta de 2021 a 662 millones de dólares, lo que elevó su pérdida total de cuatro años divulgada públicamente a 1500 millones de dólares. ¿Cómo podría un flipper de casas perder $ 1.5 mil millones en cuatro años? yo tambien no lo se. Pero aún no ha terminado. La compañía finalizó el año con un inventario de 17.009 viviendas sin vender.

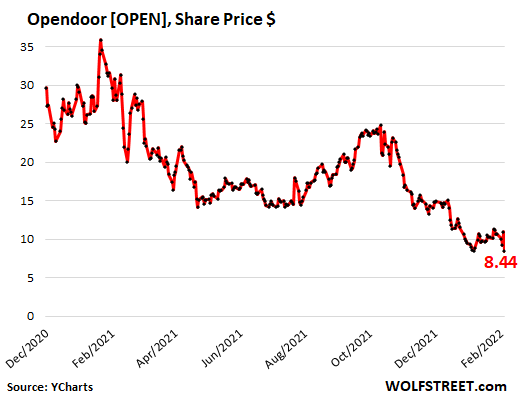

Opendoor salió a bolsa en diciembre de 2020, a un precio de salida a bolsa de 31,47 dólares en medio de un caos masivo. Para febrero de 2021, las acciones están a $39. Si «febrero de 2021» suena familiar, es porque ese es el mes en que el mercado de valores comenzó a colapsar bajo la superficie a medida que los valores altos comenzaron a colapsar uno por uno, cada uno en su propio horario. El daño fue así. Comenzó a informar en mayo de 2021. Y ese es solo otro capítulo porque cada vez es peor. El viernes, las acciones cerraron a $ 8.44, un 78% menos que su pico de febrero de 2021 y un 73% por debajo de su precio de salida a bolsa (datos a través de YGráficos):

Opendoor informó que compró 36,908 casas en 2021 pero vendió solo 21,725 casas (por $ 8 mil millones) durante el año, dejando 17,098 casas sin vender ($ 6,1 mil millones) en inventario.

Opendoor financió esta acción con $ 6.1 mil millones en deuda «no impugnada» respaldada por sus hogares. Sin recurso significa que si Opendoor incumple, los prestamistas obtienen la casa y no pueden perseguir otros activos de Opendoor. Si Opendoor no puede vender esas casas y pagar la deuda con las ganancias, puede entregar las propiedades a los prestamistas y dejar que ellos se preocupen por vender las casas.

Además, Opendor tenía un contrato para comprar 5411 viviendas adicionales por 1900 millones de dólares.

Dos tercios de estas 17,009 casas están terminadas y listas para la reventa. Alrededor de un tercio (alrededor de 5.500 viviendas) están «en obras» y no están a la venta. Cualquiera de estas 17,000 casas que no están listadas para la venta, incluidas las 5,500 casas que todavía están en funcionamiento, se encuentran en una pila desconocida de casas vacantes que no aparecen en la «muestra» oficial de casas y que tampoco aparecen como casas vacantes.

Zillow hizo lo mismo con una gran parte de sus 7.000 viviendas que estaban atascadas en la tubería antes de que dejara el negocio en noviembre pasado y vendió esas viviendas en su mayoría a inversores institucionales, que ahora están tratando de averiguar qué hacer con ellas. Estas casas atrapadas en una tubería de aleta de casa que se intercambian están desocupadas, pero no se muestran desocupadas, no están a la venta y no se muestran como ‘oferta’.

Cambiar de casa es fácil: primera parte, comprar una casa, cuando el dinero no es un objetivo y puedes gastar tus servidores tanto como quieras. El resto es difícil, y ganar dinero con ello es aún más difícil, especialmente si pagó demasiado en primer lugar. Resulta que la actividad no es adecuada para personas que escriben algas.

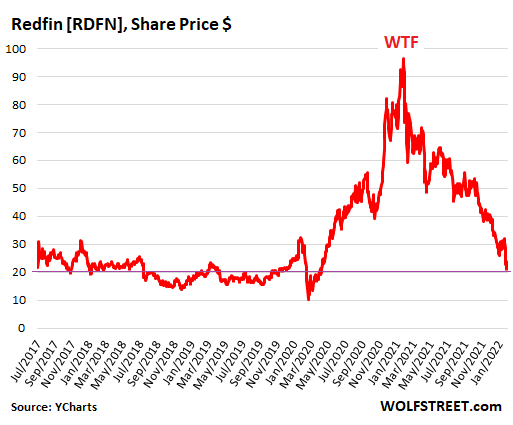

aleta rojaque originalmente era un corredor de bienes raíces en línea, también se montó en la locura de la casa flipper basada en algoritmos a partir de 2020. Y sus acciones [RDFN] El cohete se disparó hacia arriba en medio del interminable alboroto de la loca multitud de ciclistas y alcanzó los $ 98,44 en febrero de 2021, sí, en febrero nuevamente.

Luego, la acción comenzó una larga caída. El viernes, cerraron a $21,83, habiendo colapsado un 78% en un año. Ahora están por debajo de donde estaban después del primer día de negociación después de la OPI en julio de 2017:

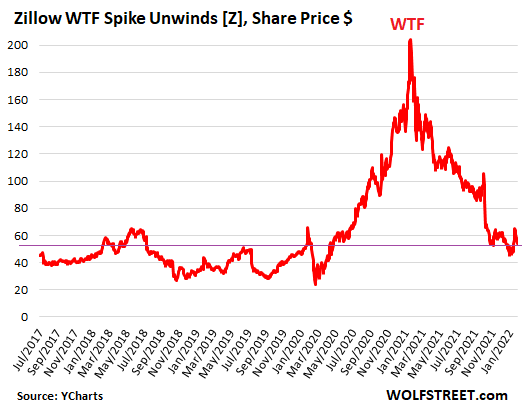

Zillow [ZG] Obtuvo un breve respiro en su colapso cuando anunció el 10 de febrero que había perdido $ 881 millones en 2021 en su empresa de vivienda, que Vino antiadherente en noviembre de 2021cuando reveló que estaba despidiendo al 25% de sus empleados y saliendo del negocio de remodelación de casas, deshaciéndose de las 7,000 casas que había comprado.

Más tarde reveló que vendió la mayoría de estas casas a inversores institucionales, no a personas que podrían haber querido vivir en ellas. Hasta que estas viviendas desocupadas se ofrezcan a la venta, no aparecen en la «oferta» oficial y muchas pueden aparecer eventualmente en el mercado de alquiler. Y mientras todo esto sucede mientras se barajan, tampoco aparecen como vacíos.

La pérdida de 881 millones de dólares fue menor de lo que se temía, y la acción se recuperó mágicamente durante los siguientes tres días de negociación, pero desde entonces ha cedido parte de ella. Las acciones cerraron el viernes a $ 57,95, un 73% menos que sus máximos hace un año, y alrededor del nivel que tenían en febrero de 2020 antes del colapso:

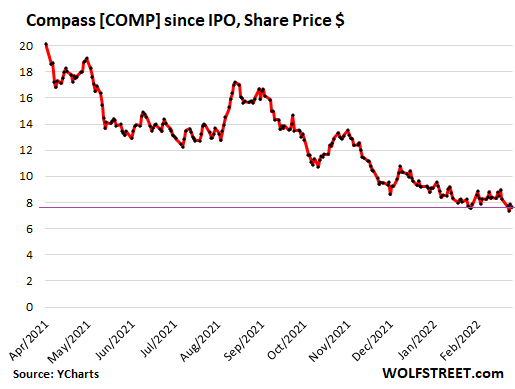

Brújula, un corredor de bienes raíces que se autodenomina una «compañía de tecnología que está reinventando el espacio», es uno de esos ejemplos, uno de muchos, cuando te das cuenta de que algo anda muy mal en Wall Street. Pero bueno, la gente disfruta de sus aplicaciones comerciales, y si se limpia, que así sea.

Compass ha crecido utilizando Softbank y el dinero de otros inversionistas para comprar corredores de bienes raíces en todo el país. Durante los cinco años de estados financieros divulgados públicamente, Compass perdió $1.44 mil millones. ¿Cómo puede un corredor de bienes raíces en el mercado inmobiliario más activo, sin hacer preguntas, perder $1.44 mil millones? Esta era una pregunta retórica.

flecha de la brújula [COMP] Alcanzó su punto máximo el primer día de negociación, después de su oferta pública inicial en abril del año pasado, a $22,11 y ha caído desde entonces. Cerraron a 7,65 dólares el viernes, después de haber caído un 65 % en los 10 meses desde su máximo del primer día de cotización, y ahora están un 58 % por debajo de su precio de oferta pública inicial de 18 dólares por acción:

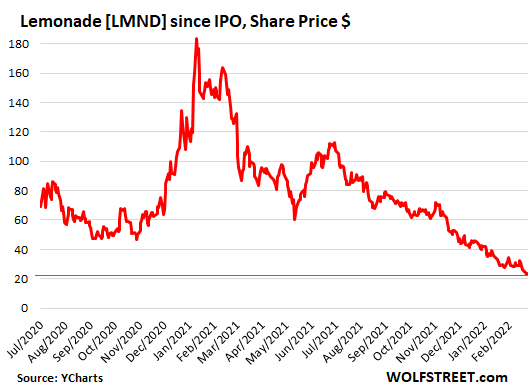

Limonada [LMND], que se promocionó como una «compañía de tecnología de seguros» y vende seguros a inquilinos, propietarios de viviendas, dueños de mascotas, etc., se hizo pública en julio de 2020 a $29 por acción y en su primer día de cotización, en medio de un gran alboroto, subió un 139 %. . Luego siguió subiendo hasta llegar a $182 en enero de 2021. Luego llegó febrero de 2021, cuando todo el suministro comenzó a colapsar.

El viernes, las acciones cerraron a 23,48 dólares, un 83 % por debajo de su máximo y un 19 % por debajo del precio de la oferta pública inicial que nunca se negocia porque la primera operación fue a 50 dólares la acción, lo que provocó que los críticos de las acciones tecnológicas lamentaran cómo la empresa “valoró mal la oferta pública inicial” y la cantidad de dinero “dejada sobre la mesa”. Sí, así de loca era la oferta en ese momento.

Esperando a que el precio de las acciones se desplome es Better.com, un prestamista hipotecario «tecnológico», impulsado por Softbank. Todavía no es una acción que cotiza en bolsa porque su fusión con SPAC se retrasó en diciembre de 2021 después de que el CEO despidió a 900 empleados, la mayoría en India, a través de una reunión viral de Zoom, ese idiota.

Con la fusión de SPAC y, por lo tanto, el retraso en el flujo de caja, la empresa recaudó 750 millones de dólares de Softbank y sus patrocinadores de SPAC porque este tipo de empresas están quemando constantemente grandes cantidades de efectivo y constantemente necesitan nuevo efectivo para quemar.

Así que espero con ansias el momento en que las acciones finalmente comiencen a cotizar para poder agregarlas a mi lista de acciones colapsadas de «tecnología» de bienes raíces. Esto debe ser algo bueno. Así que esperemos que se lleve a cabo la fusión con SPAC.

¿Disfrutas leyendo WOLF STREET y quieres apoyarlo? Use bloqueadores de anuncios, entiendo totalmente por qué, pero ¿le gustaría apoyar el sitio? puedes donar Te lo agradezco mucho. Haz clic en una jarra de cerveza y té helado para aprender a hacerlo:

¿Te gustaría recibir una notificación por correo electrónico cuando WOLF STREET publique un nuevo artículo? Registrarse aquí.

«Experto en la web. Fanático de la cerveza exasperantemente humilde. Fanático del tocino. Creador típico. Experto en música».

More Stories

JPMorgan espera que la Reserva Federal reduzca su tipo de interés de referencia en 100 puntos básicos este año

Resumen de ganancias de Nvidia: el CEO habla de Blackwell, pero no cumple con las expectativas más altas

Nasdaq y S&P 500 lideran la caída de las acciones antes de las decepcionantes ganancias de Nvidia