Warren Buffett ofreció una firme defensa de las recompras de acciones en su carta anual a los accionistas de Berkshire Hathaway el sábado, diciendo que las compras de acciones por parte de Berkshire y las docenas de empresas que cotizan en bolsa que posee son una bendición para los inversores.

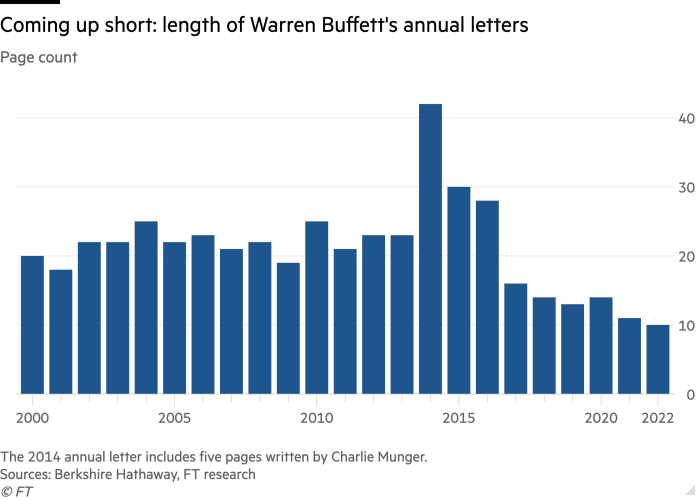

Los comentarios del inversionista de 92 años llegaron El discurso anual más corto Se publicó hace décadas y acompañó los resultados que mostraban que Berkshire sufrió una pérdida de 22.800 millones de dólares el año pasado, impulsada por una caída en el valor de su cartera de acciones.

La defensa de Buffett se produce semanas después de que entrara en vigor un nuevo impuesto sobre la recompra de acciones en Estados Unidos. El impuesto fue una de las pocas medidas de recaudación de ingresos que encontró el apoyo unánime entre los demócratas del Senado cuando aprobaron la Ley de Reducción de la Inflación, el proyecto de ley fiscal y climático radical del presidente Joe Biden.

Los defensores del impuesto argumentaron que las recompras hacen poco para apoyar la economía subyacente y pueden gastarse en gastos de capital o devolverse a los trabajadores en forma de mejores salarios. Otros, incluido Buffett, argumentan que las recompras pueden proporcionar una forma prudente de desplegar capital.

“Cuando te dicen que todas las recompras son dañinas para los accionistas o el país, o particularmente beneficiosas para los directores ejecutivos, estás escuchando a un analfabeto económico o a un demagogo (personalidades que no se excluyen mutuamente)”, escribió Buffett.

El CEO de Berkshire dijo que cuando las recompras se realizaron a «precios de valor acumulativo» beneficiaron a todos los accionistas, refiriéndose a las inversiones que su empresa hizo en American Express y Coca-Cola en la década de 1990.

Si bien Berkshire dejó de comprar nuevas acciones en esas empresas, las recompras completadas por American Express y Coca-Cola consolidaron la propiedad del conglomerado en expansión en las dos empresas y convirtieron a Berkshire en su mayor inversor.

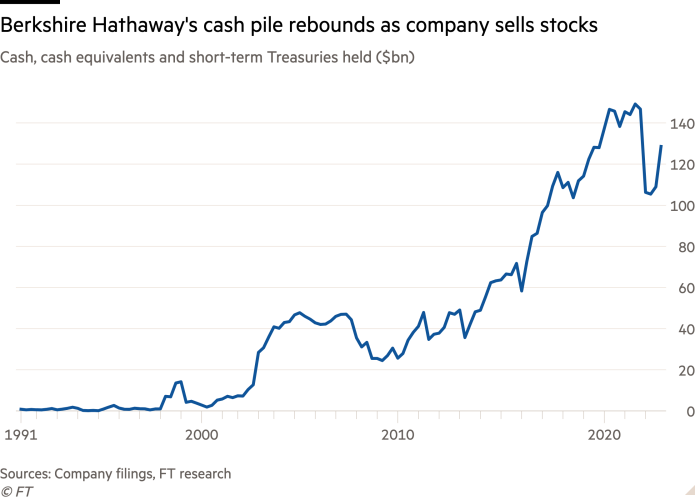

Berkshire ha aumentado sus compras de acciones en los últimos años, particularmente en momentos en que Buffett encontraba pocas alternativas de inversión atractivas. La empresa gastó 7.900 millones de dólares en 2022 para comprar sus acciones.

Las recompras de acciones de este año estarán sujetas a impuestos por primera vez, y los funcionarios proyectan que las recompras de acciones podrían generar $74 mil millones en ingresos para el Tesoro de EE. UU. durante la próxima década. Ese número podría aumentar aún más si los legisladores estadounidenses aumentan la tasa impositiva del 1 por ciento.

Buffett dijo a los accionistas el sábado que espera que Berkshire pague más impuestos en los próximos años a medida que crece el conglomerado en expansión, calculando que la compañía ha pagado $ 32 mil millones en impuestos durante la última década.

“No le debemos menos al país: el dinamismo de Estados Unidos ha hecho una gran contribución al éxito de Berkshire, una contribución que Berkshire siempre necesitará”, escribió. “Dependemos de American Tailwind, y aunque se ha atenuado de vez en cuando, su impulso siempre ha regresado”.

Buffett ofreció pequeñas pepitas de sabiduría en un discurso anual que suele recibir el público por sus pensamientos sobre la inversión y el mundo.

La carta tenía 10 páginas, aproximadamente la mitad de sus cartas desde el año 2000, e incluía casi una página de citas de su socio de toda la vida, Charlie Munger. Sus cartas solo se hicieron más cortas a medida que envejecía; Sin embargo, los cientos de páginas que ha escrito para los accionistas desde la década de 1970 significan que los inversores solo tienen que buscar en sus archivos para encontrar sus opiniones.

Buffett mostró un tono optimista cuando entregó algunos de sus mayores éxitos: «Los mercados efectivos solo están en los libros de texto», la importancia crítica del «poder de la capitalización» y «evitar comportamientos que puedan producir necesidades monetarias inconvenientes en momentos inconvenientes». »

«La lección para los inversores: las malas hierbas se marchitan cuando las flores florecen. Con el tiempo, solo se necesitan unos pocos ganadores para hacer maravillas. Y sí, vale la pena comenzar temprano y vivir hasta los 90 también».

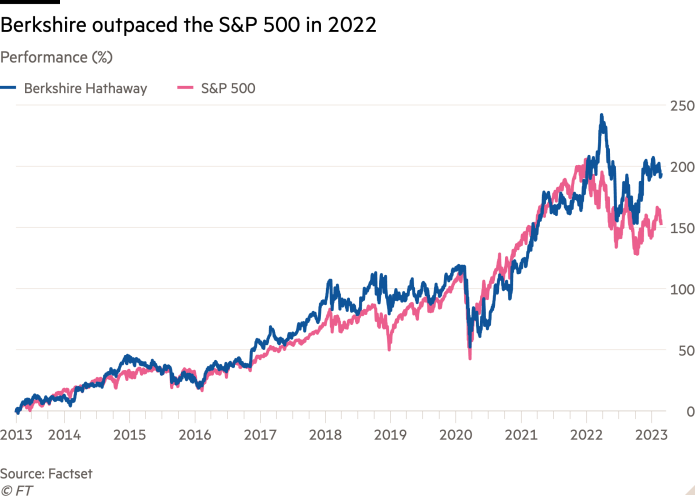

Berkshire reportó ganancias de $ 18,2 mil millones en el cuarto trimestre de 2022, más del 50 por ciento menos que el año anterior. Para todo el año, la compañía registró una pérdida neta de $22,800 millones, frente a una ganancia de $89,800 millones en 2021.

Sin embargo, estas cifras se vieron significativamente afectadas por la caída en los precios de la cartera de acciones de Berkshire de $ 309 mil millones, que cayó junto con una liquidación generalizada en los mercados financieros. Las reglas contables requieren que Berkshire informe esas ganancias y pérdidas no realizadas cada trimestre en sus resultados.

Buffett dijo que la medición era «100 por ciento engañosa cuando se presentaba trimestralmente o incluso anualmente».

El negocio principal de la compañía, que incluye la línea ferroviaria BNSF y el proveedor de helados Dairy Queen, registró una ganancia de $ 6.7 mil millones en los últimos tres meses del año, un 8 por ciento menos que el año anterior.

Buffett dijo que las ganancias operativas de todo el año de 30.800 millones de dólares fueron un récord para Berkshire.

La pila de efectivo de la empresa aumentó a 128.600 millones de dólares a finales de año desde los 109.000 millones de dólares de septiembre. Berkshire vendió el último trimestre más de $ 16 mil millones en acciones y se deshizo de las acciones del fabricante de chips Taiwan Semiconductor Manufacturing, el banco regional de EE. UU. Bancorp y Bank of New York Mellon.

A pesar de no agregar nuevas acciones a su cartera el último trimestre, Buffett ha encontrado otros lugares para repartir el dinero de Berkshire. A principios de año, gastó decenas de miles de millones de dólares en la compra de acciones de las grandes petroleras Occidental Petroleum y Chevron, y en el cuarto trimestre se completó la adquisición por parte de Berkshire de la aseguradora ghanesa rival.

La compañía reveló el sábado que había comprado una participación del 41,4 por ciento en la cadena de paradas de camiones Pilot Flying J por 8.200 millones de dólares en enero, lo que le otorga una participación mayoritaria en la compañía. Berkshire compró por primera vez una participación en la empresa en 2017, pero no reveló los detalles financieros del acuerdo hasta este fin de semana.

Su informe anual también mostró que Berkshire aumentó los gastos de capital tanto en sus unidades de energía como en las ferroviarias.

Pero el informe, que analiza el vasto imperio comercial de Berkshire con más de 380.000 empleados, proporcionó más evidencia de la disparidad en la economía estadounidense.

La compañía dijo que su negocio de indumentaria, que incluye la marca Fruit of the Loom, se estaba reduciendo a medida que los minoristas luchaban con los altos inventarios y la desaceleración de las ventas. «Se observó una desaceleración en los nuevos pedidos en casi todas las regiones en el cuarto trimestre», dijo TTI, que distribuye componentes electrónicos.

Las altas tasas de interés afectaron fuertemente a las unidades de edificación y construcción de Berkshire. Clayton Homes, un fabricante de casas modulares, dijo que su cartera de pedidos ha disminuido considerablemente y que espera que las ventas de casas nuevas sigan siendo un desafío.

Una de las joyas de la corona de Berkshire, la unidad de seguros de automóviles Geico, registró su sexta pérdida de suscripción trimestral consecutiva. Berkshire reveló que se ha asegurado el apoyo de algunos estados de EE. UU. para aumentar las primas de seguros que cobra a los clientes, dados los altos siniestros que ha tenido que pagar en los últimos años.

“Como resultado, actualmente esperamos que Geico genere una ganancia técnica en 2023”, dijo Berkshire.

More Stories

JPMorgan espera que la Reserva Federal reduzca su tipo de interés de referencia en 100 puntos básicos este año

Resumen de ganancias de Nvidia: el CEO habla de Blackwell, pero no cumple con las expectativas más altas

Nasdaq y S&P 500 lideran la caída de las acciones antes de las decepcionantes ganancias de Nvidia